从 1984 年至 2013 年的 30 年间,桥水基金的「全天候策略(All Weather Srategy)」年化收益率达 9.72%,其中仅有 4 年收益为负,最大回撤为 3.93%,发生在 2008 年。而全天候策略的核心就在于风险平价(Risk Parity),在控制风险的情况下,长期分散化持有资产,从而较大程度上减少了组合的波动率,在不同宏观环境下,都保持较好收益。?

桥水基金的策略给了 Formation Fi 重要灵感,作为一个跨链收益聚合平台,Formation Fi 结合用户风险偏好,通过算法定制多链的流动性挖矿策略,并将资产在平衡风险收益后分配至不同链。随后协议将为用户铸造指数代币,随时追踪挖矿资产及收益情况。为了提高挖矿资产的流动性,所铸造出的指数代币可与其他 ERC-20 代币进行无缝交易,甚至可以使用指数代币继续进行挖矿。?

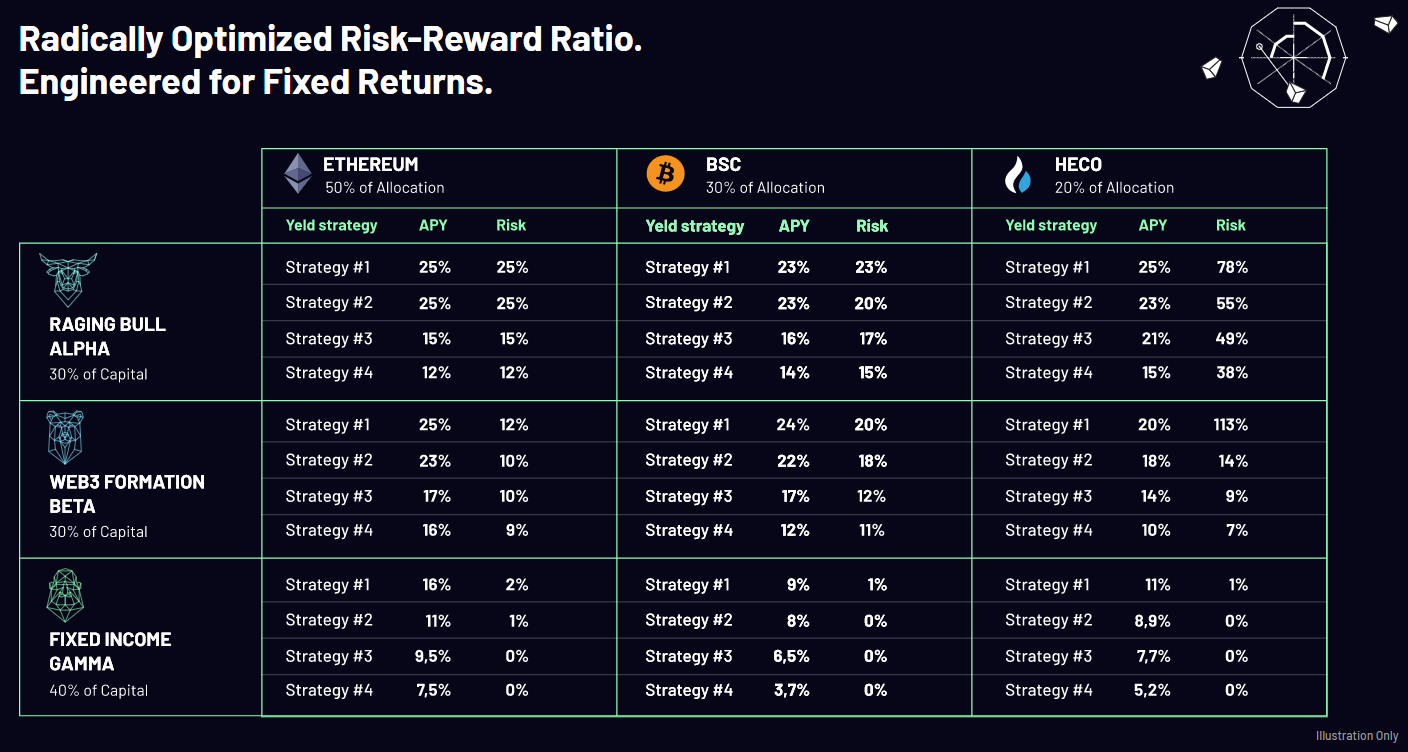

?通常来说,Formation Fi 收益 = Alpha+ Beta + Gamma,其中 Alpha 是各资产超越市场的超额收益,而 Beta 则是市场整体波动,而 Gamma 则属于无风险现金资产收益。长线来看,Beta 是收益的源驱动力,所以将资产组合中的 Beta 最优化进行被动投资是最佳策略。

以太坊合并后供应量已减少超200ETH:金色财经报道,据ultrasound.money数据显示,以太坊合并后供应量已减少200.39ETH。数据显示,截至发稿时的供应量为120,520,941.26ETH。[2022/9/15 6:58:51]

Alpha 在传统金融中指的是能够战胜市场表现的投资策略,投资者常常能够通过 Alpha 策略获得超出市场平均预期的收益。例如,通过积极选择短期内能够迅速增长的资产,获得击败标普 500 指数的收益,这就是 Alpha 策略。在传统投资领域,此类投资标的往往是高增长率资产如苹果或特斯拉,而在加密世界,想象空间实际上还很大。不过,加密领域迄今为止还没有一个比较公认的市场指数。因此,Formation Fi 目前的 Alpha 策略仍然是击败标普 500 指数。?

Formation Fi 通过算法以及在多链上的本地智能合约对指数进行动态调节和重新分配,以达到 Alpha 的收益目标。?

Alpha 这类高回报指数不可避免地带来高风险。Formation Fi Alpha 所投资的项目是新的,没用经过市场测试,也没有应对重大市场波动、监管等事件的经验。因此,虽然一些 DeFi 项目的风险回报比率非常诱人,但它们也有很高的失败风险。这就是传统投资经理往往用债券来平衡股票风险的原因。正如那句老生常谈,「不要把鸡蛋放在一个篮子里」。通过尽可能的分散化投资以及项目调查和风险监测,Formation Fi Alpha 的风险是可控的。?

NFT通证总市值突破500亿美元 创历史新高:金色财经报道,据最新数据显示, NFT通证总市值已经突破500亿美元(目前为50,295,439,451美元),创下历史新高,24小时交易额为19,437,523,651美元。目前市值排名前三的NFT通证分别是:Axie Infinity(8,548,147,021美元)、Theta Network(7,828,353,580美元)和Flow(4,507,444,477美元),NFT通证市值首次突破300亿美元发生在2021年4月16日,之后在9月7日突破330亿美元,11月1日突破450亿美元。[2021/11/3 6:27:39]

Alpha 收益公式:风险监测 + 资产管理 = 收益率-忧虑?

在狂热的牛市之中,短期内各类山寨币可能会带来极高的回报,但是当市场横盘调整时,内在风险便立刻暴露出来,因此一个相对稳定的投资策略是必要的。?

在充满不确定性的金融市场之中,加密投资和股票投资长期的增长走势是比较确定的,且高于持有现金及现金等价物并收取利息所获得的收益。因此,Beta 策略背后的基本思想就是简单地跟随市场,而非持续「选股」(Alpha 策略)。100 多年股票市场的交易数据证实了这一策略的有效性,同时它也有着「有效市场理论」的背书。?

自 2009 年比特币被引入以来,区块链革命的进程正在不断加快,而 DeFi 是其中增长最快的部门之一,要真正理解它的增长,需要从它所带来的创造性毁灭、新技术的融合等角度进行思考。正如互联网是由思科 (Cisco)、谷歌 (Google) 和亚马逊网络服务 (Amazon Web Services) 等公司建立的一样,DeFi 也将由去中心化组织共同建立,如 Ethereum、Chainlink、 Uniswap 等,有的组织如今可能还只是创始人脑海中一个思维火花罢了。假如投资者相信整个行业会随着无数个雨后新笋般的创新项目不断增长,那么 Beta 指数也会像人造卫星一样按照预计的轨道向投资人带来可观的回报。在股市中,这一目标已经通过 Cathie Wood 的 ARK 主题 ETF 初见端倪。?

Beta 指数使用典型的分散化投资策略,将 DeFi 以及 Web3.0 的各基础设施模块广泛地融入进来,这既包括 DeFi 中的借贷、去中心化交易、衍生品和资产管理,也包括 Layer1、Layer2、开放数据市场、预言机、AI、储存等项目。标的选择不受地域、协议因素影响,完全按照主题和市值进行过滤,以保证资产选择的质量。

Beta 指数的配置通常是对各个组成部分进行相等的权重配比,或根据市值、价格设置加权权重。在之后的 Beta 指数构建中,Formation Fi 可能会基于价值、规模、动量、收入等指标特征对指数进行倾斜配比,从而获得更优异的收益表现。?

投资组合在下跌、修正、崩溃以及熊市到来时,Gamma 策略能够提供一个相对稳定的回报。它在整体投资策略中的作用就是平衡其他指数类别所固有的风险。在传统投资中,这是通过平衡不同类别的资产实现的,这些资产通常对同一事件有着相反的市场表现。因此合并后的资产总会有增长和收入——例如股票与债券的结合、股票与大宗商品的结合。?

在加密世界,Gamma 指数选择的「债券」是跨链上能获得利息的稳定币项目。资产平台将按照最为严格的过滤标准进行选择,如技术健全性以及经济尽职调查原则,以确保最高的可靠性。这些资产包括 DAO 的治理代币如 Compound,Aave,Cream 以及其他主链代币。通常情况下,此类有息资产的平均年化收益率在 3%-8%。考虑到 10 年期美国国债收益率如今水平在 1.35% 左右徘徊,Gamma 策略的回报率并不低。?

同时,Gamma 策略也提供了抗市场下行的组合方案。首先,Gamma 策略使用部分现金流购买去中心化交易平台的期权产品;其次,买入有抵押物支撑的稳定币如黄金抵押型稳定币。这些行为可以有效提振市场信心。?

Gamma 的配比与市场波动率成正比:?

市场波动率↑ ? Gamma 在「全天候策略」中的比重↑?

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。