随着加密货币行业的不断发展,Defi 产品越发的成熟和多样化。在过去的一年中,我们可以从链上借贷、流动性池、杠杆交易、股票代币和指数等衍生品上见证 DeFi 的兴起。然而,加密货币行业仍有一个需要填补的空白,即结构化传统金融工具的缺失;其中结构化金融产品的代表,就是风险分级产品。

Waterfall DeFi 旨在通过其风险分级产品,来弥补传统金融产品 和 DeFi 产品之间的差距

我们很高兴可以向大家介绍 Waterfall Defi 的第一个风险分级产品:BUSD Falls。在本文中,我们将介绍 BUSD Falls 的主要产品功能、分级机制、产品规划,以及它将如何改进传统 DeFi 挖矿的收益模式。

BUSD Falls 是 BSC(Binance Smart Chain)上三个精心挑选的 BUSD 稳定币借贷金库的投资组合,该组合包括 Alpaca Finance、CREAM Finance 和 Venus,按照风险分级分别对应高级分层 (Senior Tranche)、中级分层 (Mezzanine Tranche) 和初级分层 (Junior Tranche) 三个等级。(有关「风险分层/Tranches」如何运作的更多信息,可参考 Waterfall Defi 项目负责人 Tom Cheng 所写的《Risk Tranching in DeFi》。)

三个风险级别目前都有固定的 7 天到期期限。高级和中级分层均会获得固定 APR 收益,而初级分层会获得动态 APR 收益。

每个产品轮次中允许的最大存款额 (TVL) 是固定的,以确保理想的产品回报,为投资人提供真正的风险回报分级产品。

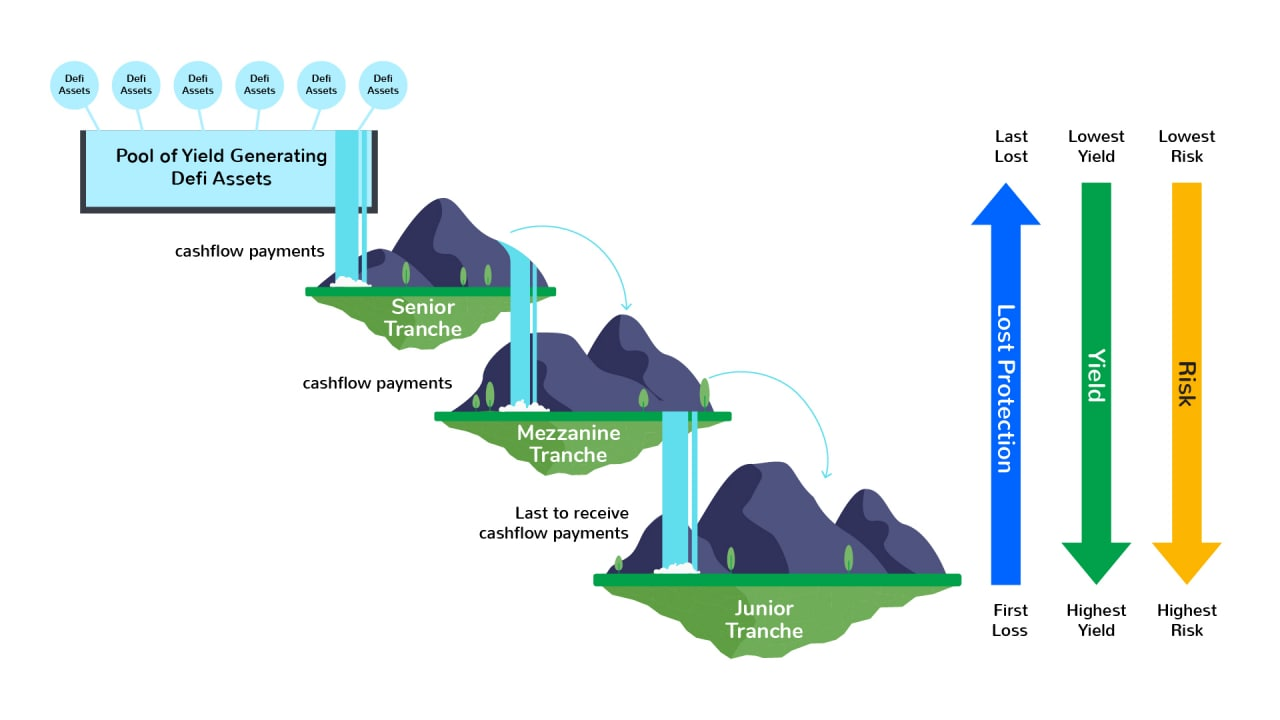

Waterfall DeFi 提供了三种不同收益率的风险分级产品;三个分级产品背后的 DeFi 资产组合相同,但具有不同的风险和回报。

1. 高级分级具有从投资组合中获得现金流的第一优先权;每周获得固定的 APR,并从较低的两个分级(中级和低级)享有 40% 的资本从属。这意味着在发生资产损失或投资组合收益率低于预期的不利情况下,较低部分(代表投资组合存款的 40%)可以弥补高级分级的任何潜在损失。从本质上讲,具有最高现金流支付优先级和潜在损失保护的高级分级为希望规避风险的用户提供了相对安全的投资选择。

2. 中级分级具有现金流的第二优先级,每周获得固定的 APR,其 APR 高于高级分级。投资于中级分级的用户将享受初级分级 10% 的资本从属。

3. 初级分级对现金流具有最后优先权,会在支付高级和中级分级投资者的资金和收益后,赚取投资组合中剩余的现金流。鉴于整个 DeFi 资产类别的流动性,初级分级部分的 APR 是动态的。在理想情况下,用户投资初级分级,将获得高杠杆回报。

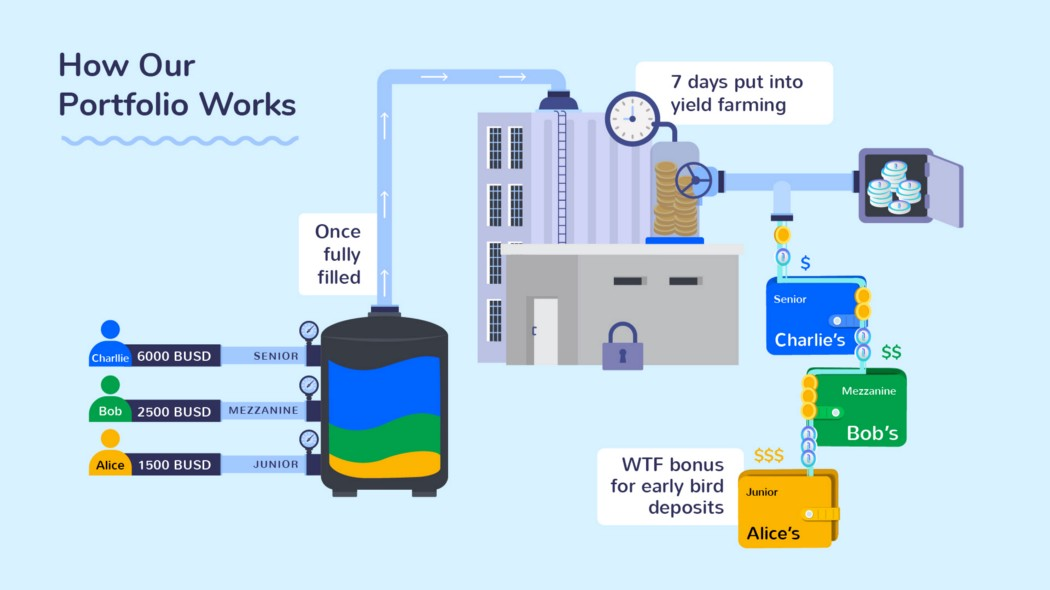

每个 BUSD Falls 部署周期都是固定的 1 周。在每个部署周期之前都有一个存款期,用户可以将他们的资金存入他们选择的分级。在所有分级均达到存款上限后,存款资金将被锁定 1 周,智能合约将自动执行资金部署周期(从周期 1 开始)。

莱特币网络已累计处理1.28亿笔交易:9月18日消息,据官方消息,莱特币(Litecoin)网络已累计处理1.28亿笔交易,中位数费用为0.001美元。[2022/9/18 7:04:31]

在每个部署周期结束时,用户可以赎回他们的资金和在部署周期内获得的收益。如果用户希望在下一个部署周期中继续投资他们的资金,他们可以选择将其本金和收益的一部分或全部重新存入任意级别的 Waterfall DeFi 产品中,从而进一步获得复合收益。

下面让我们向您介绍一些将我们与市场上其他 DeFi 协议区分开来的关键功能:

我们的投资组合策略打包了多个 DeFi 资产和收益矿池,以确保风险和回报的多样化,而不是将单个 DeFi 资产或收益矿池进行风险分级。我们的第一个产品 BUSD Falls 在 BSC 上分配了三个 BUSD 稳定币借贷金库的投资组合 Alpaca Finance、CREAM Finance 和 Venus,专门选择它们的高 TVL、可持续收益和可靠的代码。我们旨在提供一系列多元化的投资组合策略,其中包括多资产流动性(LP 代币)、覆盖广泛的 DeFi 产品(底层资产)以及可优化用户挖矿策略的多个分级产品。

三档风险分级

与仅提供高级和初级分级的其他风险分级平台不同,我们将我们的投资组合分成三档。

三档分级使我们能够为高级分级提供更高的资本从属比例,为初级分级提供更高的杠杆回报,同时创建一个额外的分级(中级),提供接近平均投资组合 APR 的固定 APR。

独特的分级机制

在大多数现有的分级平台上,分级机制在资金池深度上严重偏向初级档。这种不平衡的分配导致对高级分级的资本提供了过度的保护,而初级分级部分几乎无法实现杠杆回报,最终无法使其用户享受到分级的真正优势。

我们的产品 BUSD Falls 中的分级 TVL 限制,将使产品中不同分级始终保持理想的资金池深度,确保每个级别的机制都是独一无二的,并从不同层面带来独特的产品优势。

例如,我们的高级分级机制——固定的一周期限、固定的每周 APR 和最高的优先级——是允许 DeFi 用户投资于类似于 传统金融中的固定收益产品的非常可靠的投资策略。而我们的初级分级——固定的一周期限、动态的 APR 和最低的优先级将允许 DeFi 用户投资于高风险/高回报的产品,并具有多样化投资和高杠杆回报的优势。

未来产品计划

尽管分级在传统金融里是一个相当古老的概念,但 DeFi 领域,这个概念才刚刚开始被用户所熟知。我们在过去一年中看到了多个分级产品的推出,但我们相信这些平台都没有为用户提供真正的风险调整回报。

随着我们的第一个产品「BUSD Falls」的推出,我们希望展示分级的真正好处,并让我们的社区获得不同的风险调整回报。在不久的将来,我们会将其他稳定币和主流加密货币纳入我们支持的 DeFi 资产组合。Waterfall DeFi 团队非常热衷于设计创新的 DeFi 产品,我们将继续为 DeFi 社区提供独特的分级投资产品。

WTF 代币的推出将使用户能够更好地参与 Waterfall DeFi 协议。用户可以将其 WTF 代币投入质押池,并获得治理权/投票权和平台费用的分成。

这篇文章将分享更多关于 WTF 代币经济学的信息,以及 WTF 代币在协议中的作用。第一节将简要概述 WTF 的代币经济学,详细地阐述不同类目下代币的分配方式;第二节将介绍 WTF 代币的常见用例。

概览

代币名称:$WTF

代币总供应量:100,000,000 枚 (100%)

代币初始流通量:5,000,000 枚 (5%)

代币百分比分配

未来 5 年 WTF 代币供应量将逐步增加:

WTF 代币分配:

1. 45% 的 WTF 代币 分配给社区

针对社区的 WTF 代币分配有助于提升 Waterfall DeFi 的用户数量和用户参与度。分配给社区的 WTF 代币将通过不同的流动性挖矿项目奖励给用户。

· 45% 的 WTF 代币(45,000,000 枚)将分配给社区。

· 该类别下的所有 WTF 代币将在发行后的每周释放。该部分代币总量的 50% 将在前两年解锁,之后每两年解锁量减半(如,在第 3 年和第 4 年仅解锁 25%,在第 5 年和第 6 年解锁 12.5%,以此类推)。社区发放计划旨在奖励早期平台参与者,同时确保长期可持续的流动性挖矿计划。

2. 20% 的 WTF 代币分配给合作伙伴和产品开发团队

我们为合作伙伴和产品开发团队保留部分 WTF 代币,将通过战略合作、代币赠与、融资和产品开发规划来确保 Waterfall DeFi 生态系统的持续扩张。

· 20% 的 WTF 代币(20,000,000 枚)将分配给合作伙伴和产品开发。

· 该类别下的所有 WTF 代币将遵循固定的发放时间表,其中 10% 的 WTF 代币将在产品上线后解锁,剩余的 90% 将在此后的 104 周内线性解锁。

3. 10% 的 WTF 代币分配给战略投资者

这部分代币将分配给项目的战略投资者和早期的支持者。我们的投资者将运用他们在 DeFi 领域的专业知识和经验帮助我们实现 Waterfall DeFi 的长期愿景。

· 10% 的 WTF 代币(10,000,000 枚)已分配给 Waterfall DeFi 的合作伙伴,他们将协助扩展 Waterfall DeFi 生态系统。

· 同合作伙伴和产品开发的代币分配,该类别下的 WTF 代币将遵循固定的发行时间表,其中 10% 的 WTF 代币将在产品上线后解锁,其余 90% 将在此后的 104 周内线性解锁。

4. 10% 的 WTF 代币分配给团队

WTF 代币的团队分配会保留给现有和未来的 Waterfall DeFi 团队成员。我们的团队在加密货币、金融、商业和技术领域拥有丰富而全面的专业知识和工作经验。

· 10% 的 WTF 代币(10,000,000 枚)将分配给现有(和未来)Waterfall Defi 团队。

· 该类别下的所有 WTF 代币将遵循固定的发行时间表,其中 10% 的 WTF 代币将在发行后 9 个月解锁,而剩余的 90% 将在发行后 104 周内线性解锁。

5. 13% 的 WTF 代币分配给 Treasury

· 13% 的 WTF 代币(13,000,000 枚)已锁定在 Treasury 中。一旦 DAO 上线,WTF 代币的所有者可以提议并投票决定 Treasury 资金的使用情况。

· 该类别下的所有 WTF 代币将在发行时 100% 解锁并发送至 Treasury。

注:Treasury 代币将不作为初始流通供应的一部分,并将锁定在 multi-sig 账户后供将来使用。

6. 2% 的 WTF 代币用于公开销售

2% 的 WTF 代币将用于正式上市前 WTF 代币的公开销售。作为一个去中心化的协议,Waterfall DeFi 了解拥有一个积极参与的社区的重要性。这种分配允许我们项目的支持者在公开上市之前成为社区的一部分。

· 2% 的 WTF 代币(2,000,000 枚)将用于公开销售,关于公开销售的详情请参考 Medium。

· 该类别下的所有 WTF 代币将在 TGE(IE0) 时 100% 解锁。

WTF 代币是 Waterfall DeFi 平台发布的主要治理代币。WTF 代币在促进平台治理、奖励平台用户、调整激励措施和获取平台产生的费用收入方面发挥着主要作用。

WTF 代币的功能:

1. 通过 DAO 进行治理:DAO 将在决定协议的关键特征方面发挥关键作用,包括发行新的或更改现有的份额结构、对 DeFi 资产的资格进行表决、对 WTF 收益分配的更改进行表决、决定费率等。

2. 平台收入份额:平台将在提款时收取赎回费。平台收取的部分赎回费会分配给 WTF 代币持有人。有关 WTF 代币质押的更多详细信息,请参阅此处的文章。

3. 动态激励:部分 Waterfall DeFi 投资组合将采用动态的份额分级厚度模型(此处的厚度指不同份额中的存入资金金额)。为确保各个分级的份额的理想厚度并强化风险分散,平台将向在厚度偏差最大的分级存入资金的用户奖励更多的 WTF 代币,以确保最终的分级厚度接近理想比率。

4. 结构化费用:我们设想未来 Waterfall DeFi 平台将是一个完全分散的风险分级平台,这意味着用户可以参与和创建自己的产品策略。拥有一定数量 WTF 代币的用户将能够提出自己的分级策略。一旦获得 DAO 批准,创作者就可以赚取该策略总存款百分比的结构化费用。

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。