昨天还在说CME的缺口问题,虽然有很多小伙伴说CME的缺口上下都有不少,但实际上需要补的就是当周的缺口,如果过了当周也就很难叫补缺口了。上午9点30分公布了澳洲联储的会议纪要,总的来说虽然认为通胀已经达到了峰值,但仍然处于较高的水平,所以继续加息是有可能的,而且和美国比较像的都是服务业和房屋指数较高,劳动力增长强劲,会议纪要公布后引发了美国三大股指期货的小幅下跌,虽然美股期货的变化不大,但BTC和ETH却出现了明显的下跌,尤其是CME下跌的幅度会更大一些,还是需要注意一下是否要去补周一的缺口。

不过目前看来CME仍然保持着和现货的正溢价,而且即便是出现下跌成交量也没有太大的变化,所以并不是大量筹码抛售所致,不过需要注意的是即便是周一上涨也没有成交量,尤其是风险市场除了美联储官员的讲话外,也没有明显的利空信息,所以起码现在市场的情绪还算稳定,可以看到专业投资者和机构并没有全面做空BTC和ETH的趋势,而且最近一段时间非常的明显,在亚洲的主力交易时间内,BTC和ETH的价格走势的非常的好,反而是进入欧美时间后价格会出现上涨动力不足或者下跌的情况。

在交割期权的方面,首先还是本周五即将交割的期权,当前BTC的最大痛点仍然在27,500美金,空多比也大幅下降从昨天的0.78下降到了0.73,名义资金也从6.9亿美金上升到了7.3亿美金的上方。而且同期交割的ETH也稍微好转一些,虽然最大痛点还维持在1,800美金,但空多比已经从昨天的0.93下降到0.91,名义资金即将超过2.8亿美金。可以看到短期看多BTC的趋势开始增加,而且ETH的看空趋势也在逐渐的修正,但目前相比BTC仍然是较强的看空趋势。

接着从五月交割期权的数据来看,BTC的最大痛点继续维持在27,000美金没有任何变化,空多比也同样维持在0.37,名义资金的20亿美金也几乎没有变化。BTC的月度交割期权已经连续两天没有任何变化,估计还是要先过了19日在说了。而ETH的月度交割仍然向着看空的方向移动,虽然最大痛点还在1,800美金,但空多比从昨天的0.46上升到了0.48,看空或者是对冲做空的情绪继续增加,名义资金小幅下降到12.5亿美金下方。说明月度交割市场同样在看好BTC而看空ETH。

今天的ALT方面有两个声音传递的比较多,一个是WorldCoin的话题,之所以很火是因为拿到了A16z的投资,而且创始人是ChatGPT之父,所以自带光环和热点,但今天说的重点不是在WorldCoin,而是在OP,因为WorldCoin是建立在OP上的,并且目前已经有超过130万的注册用户,所以如果WorldCoin能够取得成功对于OP可能会是一个利好。

另外就是LTC行情,最近很多小伙伴对于LTC的评价是“狗都不玩”,但是LTC在周末反弹后又开始引发了很多小伙伴的关注,尤其是过去的LTC以往来看在减半前50天左右会有较好的拉升,距离现在还有25天左右的时间。虽然以上两个ALT被关注较多,但目前整体风险市场的走势还并不稳定,所以仍然需要谨慎。

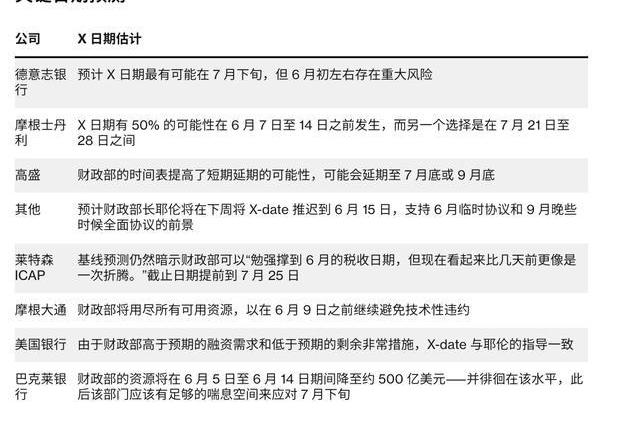

从宏观层面来看,北京时间今天晚上拜登会再一次和麦卡锡会面,就债务违约的事情进行谈判,虽然昨天民主党一直发言表示谈判的进展不错,有可能会在近期取得成绩,但麦卡锡却并不这么认为,甚至在今天的会议前表示现在还没有达成任何的协议,几乎没有取得任何进展,而这也和我们一直判断的走势相符合,虽然接下来拜登就要去参加G7在月底才会回到美国,有趣的是上次拜登曾说如果债务上限的问题没有得到解决,那么就会取消G7的行程。而如果这次的会面继续失败就意味着距离耶伦的X日,只有20天左右的时间,但从过往的周期来看,基本都是在债务上限的最后一周才会取得实质的进展。

虽然很多小伙伴仍然认为债务问题不是问题,两党就是在演戏,但实际上确实因为债务上限没有得到解决已经开始让美国付出代价了,耶伦已经表示财政部的借贷成本已经在大幅上升。虽然我们都知道债务违约最后一定会得到解决,但并不代表市场就不会有任何的反应,目前六月初到期的美债已经显示出对政府违约风险的担忧。而更让人担忧的是美国国会计划在阵亡将士纪念日也就是5月29日后休会一周,所以重新恢复工作就到了六月初了,如果5月26日不能有实际的进展必然会加重市场的恐慌情绪。

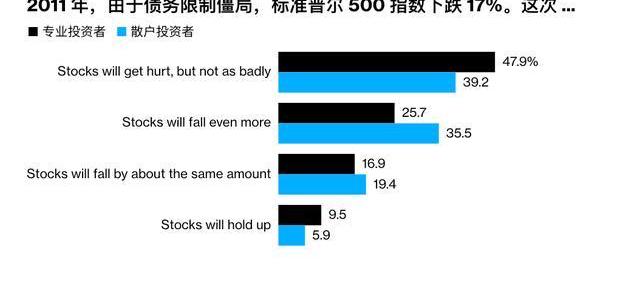

通过彭博社的调查可以发现,有超过90%受访者认为债务上限没有得到解决会影响到标普500的走势,只有不足10%的专业投资者和不到6%的小规模投资者认为不会对标普500造成影响。

不但是债务违约的事情已经让市场头疼,就连美国的经济都让人头疼,昨天公布的纽约联储制造业指数不但远低于前值,还大幅的低于预期值,是自2020年4月以来的最大跌幅,这也代表着经济已经逐渐的走向了疲软,而美联储的官员从目前来看仍然存在内部的博弈,昨天晚上2023年票委之一的卡什卡利就已经接替了布拉德鹰王的宝座,表示对待通胀不惜继续提高利率。而今天凌晨发言的两位非本年票委的美联储官员则表达了不同的看法,首先是巴尔金直接表示如果通胀继续下去,加息没有任何障碍,并且认为加息对美国的金融稳定构成的挑战并不明显,也并不认为有必要因为金融稳定风险而做出不同的决定。同时也强调了美联储对于维持通胀2%不动摇的决心。

相比巴尔金较为鹰派的发言,另一位非票委的博斯蒂克就显得中性很多,虽然开场的时候他认为应该保留加息的可能,但中场的时候又阐述了自己在六月分倾向于暂停加息,但需要有更多的数据来作为支持,同时也说出了美联储内部还并未达成统一,但对于降息则再次表示这并不在美联储的考虑之中,并且也同样的认为维持2%通胀不动摇是必要的。周一发言的美联储官员更多的还是偏向于鹰派一些,而且从目前透露出的信息可以看到年内减息和更改通胀容忍底线起码出目前来看是不实际的。

回到BTC和ETH的链上数据来看,首先是从昨天中午12点到今天中午12点BTC的链上转移数据,看绿字可以发现24小时内BTC在链上的转移因为还并未完全进入工作日的原因,所以转移量还是没有明显的提升,即便是价格相比周末已经回到了27,000美金的上方,但仅8万枚不到的BTC地址变化仍然说明总体币市的情绪还是较为平淡的。

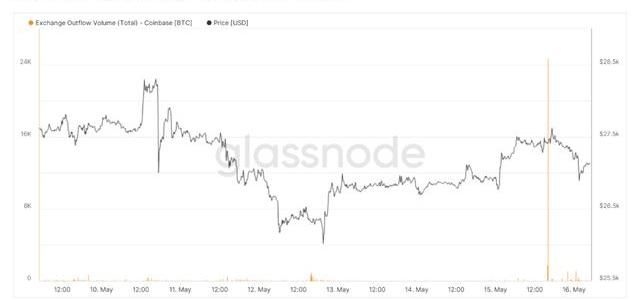

尤其是这其中还有超过16,000枚的BTC变化是来自于成本在3,000美金左右的筹码,这是自昨天2,000美金的成本发生转移后,再一次远古持仓BTC的地址变化,而且幅度相当大。直接将长期持有BTC的减持拉高,从细节数据来看,很有可能是Coinbase大幅转出导致,在今天凌点有超过2.4万枚BTC一次性从Coinbase离场,很有可能是整理钱包所致。

其次是成本在31,000美金上方的整体亏损BTC,这部分的中长期筹码就依然保持着正常工作日的数据,虽然有小幅增加但无伤大雅,所以除去3,000美金附近的变动外,长期和中长期持有的BTC都没有明显的减持迹象,不过3,000美金附近的减持确实降低了长期持有BTC的走势,从持仓超过一年没有移动过的数据来看,昨天的走势距离历史高点只有一步之遥,但大幅离场后当前在一年内没有移动过的BTC下降到了流通总量的67.945%,距离历史高点的差距拉到了将近0.15%。但从目前总的趋势来看,更多的BTC确实还是在向着长期持有的方向移动。

另外从转移到交易所的BTC抛压来看,虽然最近24小时内并不都是欧美的主力工作时间,但转移到交易所的BTC抛压却超过了上周同期,说明价格的上涨还是让更多的小伙伴选择了离场,从今天早晨八点的数据可以看到,有超过2.3万枚BTC转移进入了交易所,但交易所的提现数据则大幅上升,超过4.9万枚BTC转出,其中一半是因为上边提到过的Coinbase离场所致,而即便减除这些疑似整理钱包的BTC,剩下的提现量仍然高于转入的抛压,所以看来目前BTC仍然保持着不错的购买力和购买情绪。

而从细节数据来看,在整体抛压中,短期持有的BTC确实还是抛压的重点,其中短期亏损筹码的抛售占比已经明显的低于昨天,目前只有43.6%,低于昨天将近15个百分点,而必然短期获利筹码的离场就有了明显的增加,占总抛压量的53.34%,形成了低价筹码换高价筹码的局面,提高BTC购买门槛的同时降低了短期抛压的可能,而且因为亏损筹码的离场大量减少,说明币市的情绪开始逐渐好转。

从URPD的数据来看,和昨天并没有显著的区别,因为价格的走势还算平稳,所以来自于获利或亏损筹码的抛压并不算很大,但需要注意的是昨天晚上下跌很大的可能是因为票委卡什卡利的鹰派发言导致,虽然今天没有2023年的票委继续讲话,但非票委的讲话也不能小看,除了今天上午已经讲完的两场以外,今天晚上还有四场美联储官员的讲话,其中巴尔金和梅斯特都是较为鹰派的代表,虽然他们不是本届的票委,但并不代表他们说的话就没有意义。而目前来看来自26,000美金上方的支撑力还算不错,暂时也没有突发宏观情绪去干扰投资者的决议,所以BTC的价格暂时还算是微稳定,但因为30,000美金附近的套牢抛压仍然很大,所以充分换手前受到的压力也不会轻。

而相对于BTC来说,ETH的仍然没有太大的变化,转移到交易所的抛压已经恢复到正常工作日的水平状态,总抛压量还是低于上周同期,这点和BTC一样,截止到到早晨八点有26.5万枚ETH转移到了交易所中,而从交易所提现的数据有将近27万,虽然转出量低于上周的平均水平,但高于整体的抛压仍然说明目前ETH的购买力和购买情绪都处于较好的趋势,不过从资金面来看,目前BTC和周边生态受到的关注会更高一些,不过因为ETH质押数量的提升,LSD赛道最近的涨幅也不错。

从ETH的POS矿池数据中来看,解除质押的ETH数量继续持续保持较低的位置,到今天早晨八点为止有397名验证者,带动12,704枚ETH准备离场,而新成为验证者的数据再次出现大幅回落,但也有1,866名新验证者带来了将近6万枚ETH的被动锁仓,目前总的锁仓量已经达到了18,319,237枚ETH,占总流通量的15.25%,相比昨天提升了0.04%。而这还是因为近期的验证者还在排队的原因,目前激活的时间已经超过了28天,所以总占比在接下来的一个月中,每天都会有较明显的提升。

接着是主力稳定币的市值和购买力的数据,从截止到今天早晨八点的数据来看,USDT的市值虽然还在继续增加,但最近两天明显出现了增长减缓的情况,24小时内仅提升了1,000万美金,虽然说疑似欧洲的资金在继续增加对币市的投资,但这个趋势很有可能会随着美国债务问题无法得到解决而暂缓。而相对于代表欧洲资金的USDT来说,USDC和BUSD的市值变化就继续代表着美国资金的态度,USDC的市值降低了超过4,500万美金,而BUSD的市值也下降了超过1,300万美金,整体的减持量也出现了减缓的趋势,但仍然体现出美国投资者保持着离场的决心,而Binance青睐的TUSD的市值到出现了小幅的增长,虽然24小时内仅上涨了800万美金,但上次上升还是因为Binance的挖矿,不知道这次增长是不是代表着Binance又要有动静了。截止到目前四个主力稳定币的市值仍然是在持续的降低。

从购买力数据来看,BTC在上升超过27,000美金以后并没有带动更大的成交量,所以必然购买力的情况也不够乐观,截止到今天早晨八点USDT转移到交易所的资金量大幅低于上周均值,不到五亿美金的资金量几乎是最近半年的吊车尾,这也代表了虽然USDT的市值在持续上升,但购买力却没有明显的提升,更多的资金很有可能是不看好短期价格的走势,而选择观望。而USDC却完全相反,虽然市值一直在被打压降低,但周一的购买力还是超过了上周的均值,达到了7亿美金转移到交易所的数量。果然就像是彭博社统计的一样,在预测到危机的时候确实有不少美国人将BTC视为避险资产。

在看完今天的所有数据后可以知道,目前的宏观情绪仍然处于博弈的阶段,但从目前美联储已经发言的官员总结来看,暂停加息已经进入了讨论的日程无非就是早晚而已,但目前仍然看不到年内减息或者是降低通胀底线的迹象,另外就是债务违约的问题虽然大概率可以解决,但在未解决前已经逐渐的开始干扰市场,目前也仍然没有利好于风险市场的数据或事件发生,美元指数还在逐渐上升,美债依然是投资者的首选,所以风险市场暂时还没有能大幅上涨的动力,在这种情况下BTC和ETH几乎没有机会走出独立行情,只有部分的ALT和Meme币凭借热点和关注度能有短期的走强,但受到大盘的影响也不能过于乐观,仍然应该以谨慎为主。

欢迎私信进交流群,今天的分享到此结束了,非常感谢各位朋友们百忙之中抽出时间来看这篇文章,希望文章对你有帮助,可以关注我和给我留言评论,一起交流Billions项目组

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。