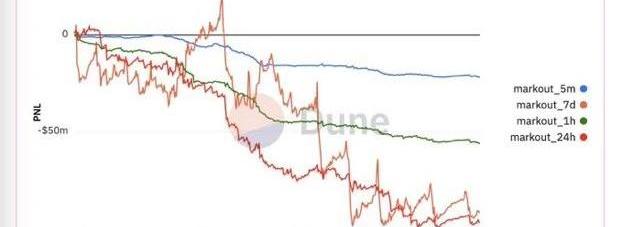

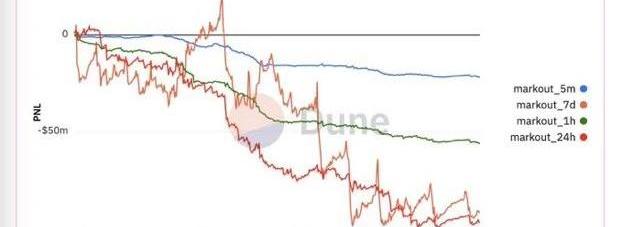

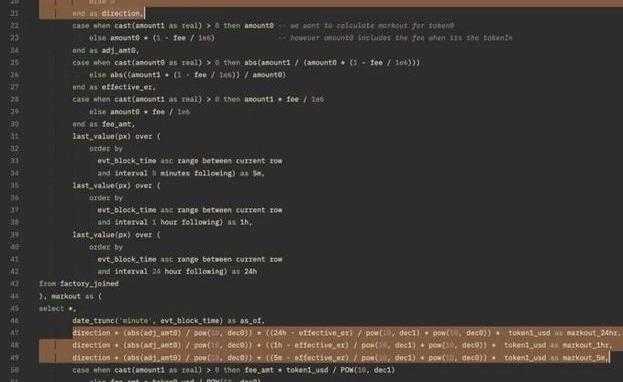

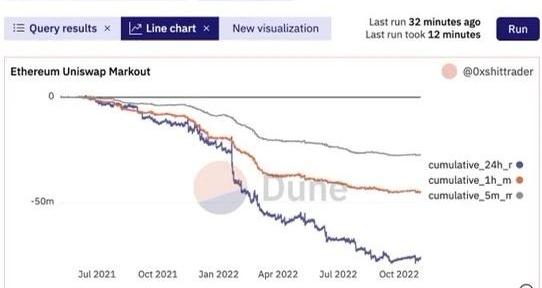

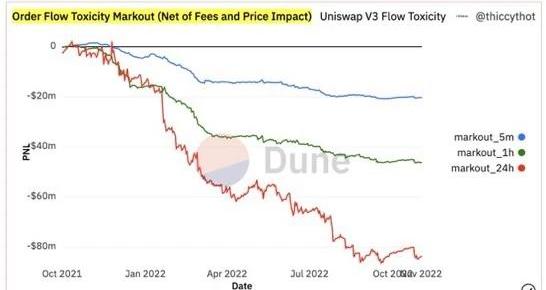

本来,我只是做了个关于Uniswap的Dune仪表盘,却在DeFi圈内引起了轰动。令人不安的是,它揭露了那些自认为发明了“金融永动机”的人的真面目。这是一个关于图表、Cookie数据、傲慢、社交证明和DeFi未来的故事。上个月,我对UniswapV3ETH/USDC池子的“有订单流”进行了分析。ETH/USDC上的UniswapV3LP损失估计1亿美元。“有订单流”引起了人们的注意。不过要澄清一点:当你做LP时,你是在一个交易对的表现如何;这个押注与你的交易池是否有“有订单流”无关。在扣除其原始LP持币的费用后,结论如图一所示:

Aave社区关于在zkEVM主网上部署Aave V3 MVP版本的ARFC提案现已开启投票:3月26日消息,Aave 社区关于在 zkEVM 主网上部署 Aave V3 的 MVP 版本的 ARFC 提案现已开启投票,zkEVM 是由 Polygon 团队开发的 EVM 等效 zk-rollup L2,预计将于 3 月 27 日部署,Aave V3 已成功部署在 ZkEVM 测试网上大约 6 个月。该 ARFC 提案应被视为温度检查,允许开发和风险服务提供商对 zkEVM 网络进行更深入的分析,将于 3 月 29 日 18:00 结束投票。[2023/3/26 13:27:34]

将 Uniswap V3 将部署至 Boba Network 的链上投票已通过:金色财经报道,将 Uniswap V3 将部署至 Boba Network 的链上投票以近 95% 的赞成率通过,目前处于待执行状态。[2023/2/5 11:48:39]

图一概括而言,AMM中的LP在费用>非永久性损失时获利,在费用<非永久性损失时亏损。图表显示,今年LP费用比IL低1亿美元左右。图一数据的进一步解读

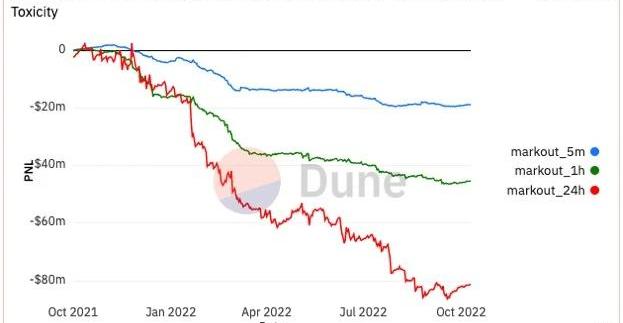

图一衡量UniV3上ETH/USDC池子的每笔交易的“边界”,即使用未来价格的交易的未实现账面损益额。例如,5分钟标记=交易发生5分钟后未实现的盈亏。这是我之前工作的HFT高频做市商在传统金融中常用的一种度量方法。它衡量多个时间范围内执行交易的性价比。“边界”预示着我们实现的盈亏,要想准确找到每个LP和交易方式会很繁琐。5分钟后LP未实现盈亏:-2100万美元1小时后LP未实现盈亏:5600万美元1天后LP未实现盈亏:-9700万美元7天后LP未实现盈亏:-9200万美元

数据:Uniswap V3 NFTV1 Polygon交易总额突破3亿美元:9月8日消息,据 CryptoSlam 数据显示,Uniswap V3 NFTV1 Polygon 交易总额达 301,797,426 美元,交易总数为 23,283 笔。

据悉,在 Uniswap V3 上,流动性提供者 (LP) 头寸表示为 NFT(ERC-721 Token)。根据池和在流动性提供界面上选择的参数,将铸造一个独特的 NFT,代表在该特定池中的头寸。作为该 NFT 的所有者,可以修改或赎回该仓位。Uniswap V3 Nftv1 Polygon 即用户在 Polygon 上的 Uniswap V3 提供流动性生成的 LP NFT。[2022/9/8 13:15:37]

AnySwap Multichain Router V3 Beta主网上线:去中心化跨链交易协议AnySwap宣布,AnySwap Multichain Router V3 Beta主网上线。其特点包括特点非托管+MPC、原生兑换和多链路由器(Multichain Router)。[2021/6/4 23:13:04]

@0xShitTrader对这张图表的解释是,由于损失巨大,散户不应参与CPAMM上提供的被动流动性。我个人对这种观点持中立态度。ETH/USDC的LP“边界”近期下降严重。

Uniswap团队对图一的反驳和与分析师的对峙

动态 | Parity Signer发布V3 beta版本:Parity Technologies发布了应用程序Parity Signer的V3 beta版,该版本将使用户能够存储资产、投票表决治理建议并离线签署交易,还集成了Polkadot和以太坊区块链。据悉,移动应用程序Parity Signer可以将旧的智能手机变成离线钱包。[2019/10/3]

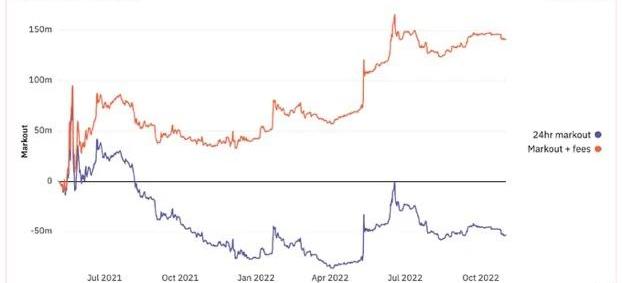

Uniswap风险和研究部门的@teo_leibowitz、@xin__wan和@AustinAdams10发来了一条措辞严厉的帖子,称我在凭图表指控Uniswap,并在分析中忽略了“cookie”数据,声称我的分析在各个方面都是错误的。Uniswap的团队声称,我在分析中没有计算费用,UniswapETH/USDC池子自成立以来实际盈利1.5亿美元。差异如此巨大。

@0xShitTrader发现Uniswap在其查询中存在一个错误,导致抛出所有LP买入,超过所有LP交易的一半。

在修正错误后,他们的分析与原始图表完全相同,显示了1天内LP损失近1亿美元。

这个问题立即被提交至他们的团队。已经过去5天多了,他们还没有撤回声明,要求我解释真相。对我来说,分享DeFi世界真实的现状很重要。Uniswap团队认为在ETH/USDC池子中提供被动流动性获得1.5亿美元利润是合理的,这一事实让我感到震惊。Uniswap团队的倾向很明显。他们认为传统金融市场那一套根本不适用于他们。他们认为他们发明了“金融永动机”,一种无需alpha生成的“印钞机”。这种来自Uniswap的错误信息和缺乏真相的情况,像病一样在DeFi社区的KOL中传播,这些人信任Uniswap品牌,但他们自己没有深入研究数据。DeFi世界的现状

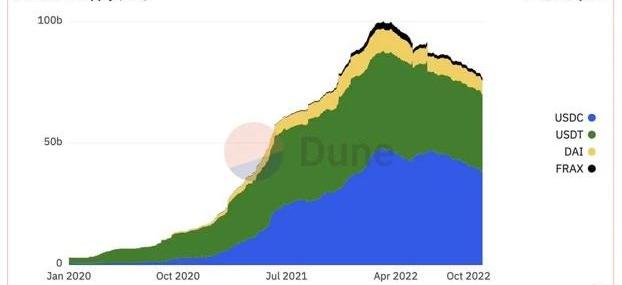

在ETH/USDC池子中,资金被过度分配以提供流动性。这并非我个人对AMM或Uniswap团队的攻击,而是现实状况。DeFi正处于一场生存危机中,作为一个社区,我们需要诚实地面对我们所取得的成就。AMM是稳定币交易和提升长尾资产流动性的绝佳工具。对抗CeFi技术是我们作为一个社区仍在努力解决的问题。寻找收益率的链上资金太多了,这导致几乎每个机会都产生负风险溢价,Uniswap池子无法承受。ETH上有超过700亿美元的稳定币在寻找用例。这类资本没有足够的用例,尤其是在无风险收益率超过4%的大环境中。

大多数人还没有意识到DeFi是一个对自己的身份感到困惑的青春期青少年。我们被资本追逐,大多数DeFi社区都认为这是理所当然的。DeFi正与时间赛跑,试图说服资本留下来。创新、创造力和真正的生产性用例是生态系统生存所必需的。我们不能坐享其成,因为DeFi还远未达到可持续发展的终点。我的一个好朋友最近和我谈到了精确性和准确性之间的区别,我认为这是DeFi存在问题的根源。精确是击中目标的能力。准确度是确保你瞄准了正确的目标。DeFi实际上想解决什么问题?

在上一个周期中,世界需要一种增长叙事来注入历史性的流动性。作为一个社区,我们需要放弃上一个周期的“金融炼金术”和“金融永动机”的承诺,专注DeFi真正能够解决的长期可持续创新来源。我希望这能给加密领域的builder敲响警钟。我们中的许多人都非常幸运地积累了资本,并在熊市中将项目建立起来。让我们确保我们的目标是正确的,因为我们有责任让世界变得更美好。

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。